Errar é humano, mas persistir no erro é tolice. Quem já ouviu essa máxima sabe que ela se torna ainda mais verdadeira quando aplicada no contexto corporativo. Afinal, não há espaço para erros em um mercado tão competitivo, e até mesmo as menores falhas podem trazer graves consequências à saúde financeira de um negócio.

Raramente quando uma empresa fecha é culpa da contabilidade, mas sim do caixa! Ou a falta dele!

Se você também acredita que o lucro é rei, mas que quem manda é o caixa, e quer saber quais são os principais erros na gestão financeira, então confira a seguir e entenda como evitá-los:

1. Não separar as despesas pessoais e empresariais

Esse é um erro dos mais comuns e crucial para quem quer gerir bem as finanças de uma empresa. Dessa forma, separar as despesas pessoais das empresariais deve ser inserido na cultura da empresa e fazer parte da rotina dos negócios.

Para que isso seja mais fácil, evite levar as contas da pessoa física para a empresa e vice-versa. Tenha um cartão de crédito corporativo para pagar almoços e outras despesas ligadas à empresa e não utilize o dinheiro do caixa para pagar suas contas, o que deve ser feito com o pró-labore ou a retirada de lucros.

Dica: Por que separar o controle financeiro empresarial do pessoal?

2. Não registrar tudo

Outro pecado mortal da gestão acontece quando não são registradas todas as entradas e saídas de recursos, sendo que normalmente são esquecidas aquelas de menores valores, como cafés, compra de pequenos materiais, entre outras que de forma individual parecem não ter valor significativo, mas que impactam no resultado e podem comprometer o planejamento financeiro como um todo.

O registro detalhado de todas as despesas e receitas permite que seja conhecido de onde vem e para onde vai o dinheiro da empresa e, assim, podem ser feitos cortes ou substituições nos gastos, as receitas podem ser mais bem compreendidas, ou seja, quem são os principais clientes, os melhores pagadores, entre outros detalhes essenciais à gestão.

Dica: um sistema financeiro como o Flua ajuda a facilitar com poucos cliques as movimentações diárias do seu caixa.

3. Não ter um sistema de gestão

Não registrar as despesas em um bom sistema de gestão também poderá representar um grande erro na sua gestão financeira. Assim, procurar soluções inteligentes, integradas e práticas é essencial para que você controle as suas finanças de maneira completa, rápida e com segurança para o processo de tomada de decisão.

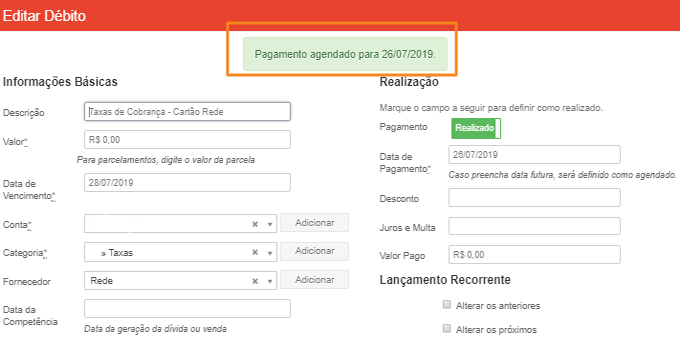

Além de controlar todas as entradas e saídas de maneira eficiente, ao utilizar um sistema você terá maior facilidade em organizar datas de pagamentos e recebimentos, e desta forma, evitar atrasos e pagamentos com juros.

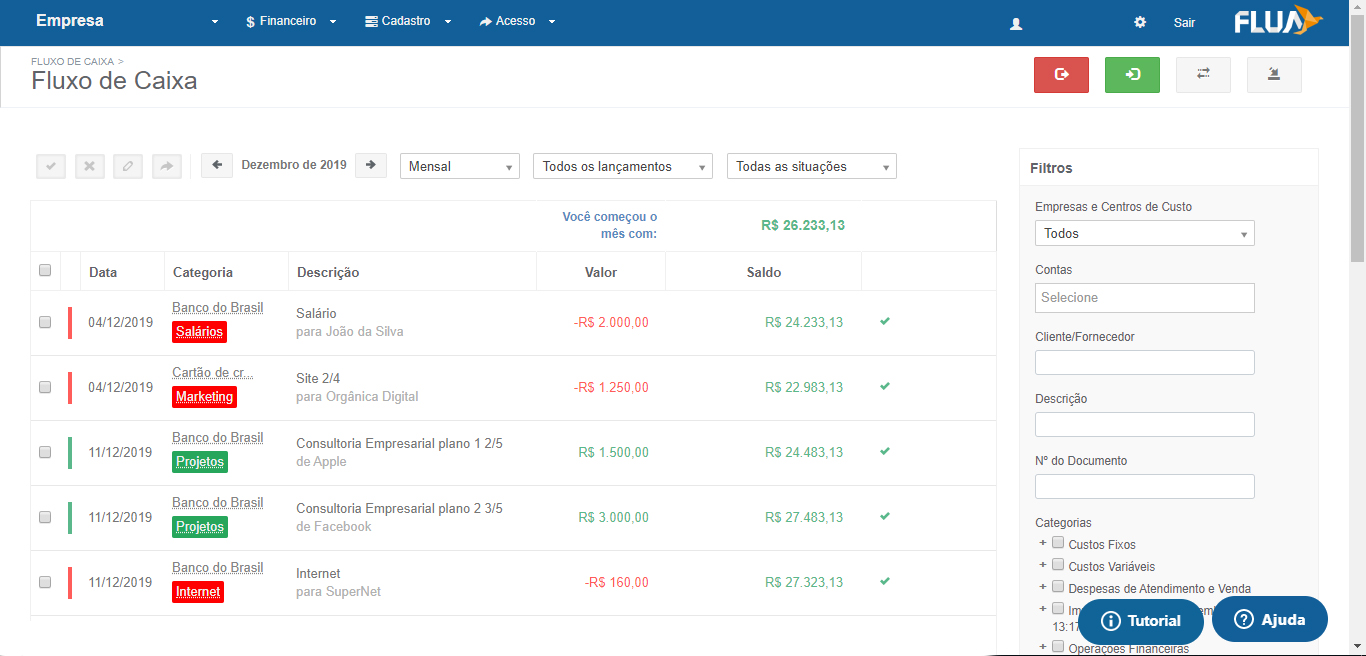

Veja abaixo um exemplo do sistema Flua. Através dele você tem o controle de todas as receitas e despesas, possibilitando uma visão ampla sobre a situação financeira da sua empresa. O Flua também te avisa, através de lembretes, quais são os débitos e créditos previstos para os próximos dias, ajudando a evitar pagamentos em atraso.

Clique na imagem e teste o sistema Flua gratuitamente por 7 dias!

4. Não utilizar ferramentas financeiras

Não utilizar ferramentas financeiras, como, por exemplo, o fluxo de caixa, torna-se um erro, já que não é possível conhecer de forma detalhada as principais entradas e saídas de recursos, bem como o valor disponível em determinado período.

Você não sabe o que é Fluxo de Caixa? Leia com urgência esse artigo e entenda!

Portanto, é preciso implementar essa e outras ferramentas, utilizá-las de forma adequada e integrá-las ao dia a dia da empresa para que também sejam utilizadas para a tomada de decisão, auxiliando os gestores com a finalidade de tomarem o rumo correto e escolherem os melhores caminhos para a empresa.

Neste post você viu que os erros na gestão financeira começam quando não há a separação entre as contas pessoais e as contas empresariais, e quando não se registram todas as despesas, achando que alguns gastos não são representativos. Além disso, a não utilização de um sistema de gestão e de ferramentas financeiras pode minar qualquer planejamento.

5. Não acompanhar os indicadores de desempenho

Pode ter certeza de que o monitoramento das finanças é tão importante quanto a realização de um planejamento estratégico detalhado do negócio. Afinal, ao avaliar o desempenho da empresa, o gestor pode tomar decisões mais precisas, focadas nas suas necessidades reais. A gestão reativa, que apenas apaga incêndios, é abandonada e dá lugar a uma gestão proativa.

Para isso, você deve acompanhar os indicadores de desempenho. Basicamente, eles funcionam como um termômetro que ajuda a acompanhar a saúde financeira do negócio. Podemos citar como alguns exemplos de indicadores importantes para as finanças o nível de endividamento, o faturamento e a lucratividade.

6. Não definir metas inteligentes

Outro erro bastante comum entre o nosso empresariado é a dificuldade de estabelecer metas, principalmente quando o assunto são as finanças. Na maioria dos casos, os gestores ignoram completamente os indicadores mencionados por nós anteriormente e agem de forma desorganizada, o que acaba gerando as indesejáveis dívidas.

O segredo para definir metas financeiras é seguir as smart goals, ou metas inteligentes, em português. Basicamente, a ideia é que toda meta deve ser específica, mensurável, atingível, relevante e temporal. Assim, podemos garantir que ela está dentro da realidade do negócio.

7. Não realizar projeções financeiras

O que adianta ter o registro de um retrato do passado se não nos ajudar a tomar decisões melhores no presente, considerando os compromissos já previstos para o futuro?

Esse erro advém dos dois anteriores, ou seja, a falta de metas inteligentes para o negócio e não utilizar os indicadores de desempenho. A realização de projeções é fundamental em qualquer planejamento, pois, dessa forma, podemos antever necessidades e nos preparar para qualquer tipo de situação.

A projeção dos fluxos de caixa é uma das principais, bastando para o gestor acompanhar regularmente a movimentação das atividades operacionais. Assim, pode prever com mais facilidade o que ocorrerá no futuro. Obviamente, projeções de dívidas e de investimentos, por exemplo, também são indispensáveis para a organização.

8. Não criar uma cultura organizacional forte

Quando falamos sobre as finanças é importante lembrar que não é apenas o gestor que lida com o dinheiro, principalmente em relação às PMEs. O fato é que muitos colaboradores acabam realizando operações. Por isso, é muito importante que eles tenham consciência sobre a importância de cada um dos registros efetuados.

Um erro muito comum em algumas empresas é a falta de uma cultura organizacional forte, que tenha como base a prestação de contas. É muito importante que os colaboradores, do recepcionista ao entregador, saibam exatamente a importância de registrar as operações realizadas.

Dica: Entenda a importância de fazer a previsão de receita da sua empresa

9. Não organizar a gestão tributária da empresa

Infelizmente, o Brasil é um país que ainda passa por enormes complicações quando o assunto são os tributos. Além das obrigações principais, ou seja, o próprio pagamento dos impostos, taxas e contribuições de melhoria, o empresário brasileiro ainda deve cumprir uma série de obrigações acessórias, como as notas fiscais, os livros contábeis, dentre muitas outras.

Acontece que toda a burocracia das obrigações acessórias merece muita atenção. Afinal, o não cumprimento delas pode gerar multas, por exemplo. Além disso, devemos destinar uma atenção especial ao pagamento dos tributos, já que, não raro, o empresário acaba pagando mais do que deve. Quando paga a menos, é claro, eventualmente o fisco descobre e os juros acabam sendo aplicados.

Nossa última dica é que o empresário procure por uma boa empresa de contabilidade e busque otimizar ao máximo o pagamento dos tributos, evitando, dessa forma, despesas extraordinárias e, ao mesmo tempo, mantendo a empresa em situação de regularidade perante ao Fisco.

Neste post, você viu que os erros na gestão financeira começam quando não há a separação entre as contas pessoais e as contas empresariais e quando não se registram todas as despesas, achando que alguns gastos não são representativos. Além disso, a não utilização de um sistema de gestão e de ferramentas financeiras pode minar qualquer planejamento.

O Flua viabiliza, de forma automatizada a gestão dos pagamentos e recebimentos, o registro de informação dos clientes e o monitoramento e controle do fluxo financeiro.

Otimiza os processos, proporciona segurança e confiabilidade às informações, além de tornar as rotinas empresariais mais simples, oferecendo tranquilidade para que você possa se concentrar em outras demandas.

Clique no banner abaixo e veja tudo que o Flua pode fazer pela gestão financeira da sua empresa. Teste grátis por 7 dias!